SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Детский мир - разместил акции по нижней границе ценового диапазона.

- 09 февраля 2017, 10:53

- |

ДЕТСКИЙ МИР РАЗМЕСТИЛ АКЦИИ В РАМКАХ IPO ПО 85 РУБ.

Детский мир продал свои акции по цене, соответствующей нижней границе первоначального ценового диапазона в 85-100 руб. за акцию. По цене размещения рыночная капитализация компании составляет 62,8 млрд руб. Существующие акционеры АФК Система и Российско-китайский инвестиционный фонд продали 33,55% акций компании. Это предполагает, что объем free float составляет 21 млрд руб. ($350 млн).

Детский мир продал свои акции по цене, соответствующей нижней границе первоначального ценового диапазона в 85-100 руб. за акцию. По цене размещения рыночная капитализация компании составляет 62,8 млрд руб. Существующие акционеры АФК Система и Российско-китайский инвестиционный фонд продали 33,55% акций компании. Это предполагает, что объем free float составляет 21 млрд руб. ($350 млн).

Мы не имеем официальной рекомендации по компании. Исходя из цены размещения, компания была оценена по коэффициенту EV/EBITDA 2017П примерно в 7,0x-8,0x, что близко к X5 Retail Group. Учитывая, что компания разместила акции по нижней границе ценового диапазона, спрос, по всей видимости, был невысоким.Атон

- комментировать

- Комментарии ( 0 )

Новости рынков |Детский мир может показать 28% потенциал роста акций.

- 08 февраля 2017, 13:38

- |

Детский мир разместил акции на IPO по нижней границе диапазона

Детский мир, розничная дочка АФК «Система», вчера закрыл книгу заявок в рамках IPO на Московской бирже, сообщает Bloomberg. Цена размещения, по данным источников агентства, составила 85 руб./акция, что соответствует нижней границе изначально заявленного диапазона 85–105 руб./акция. Официальные результаты размещения планируется опубликовать сегодня. Всего должно было быть продано до 248 млн акций (33,6% уставного капитала), то есть объем размещения может составить 21 млрд руб. Акции Детского мира допущены к торгам на Московской бирже под тикером DSKY. После размещения Система останется контролирующим акционером с долей в 50% плюс одна акция, а доля Российско-китайского инвестиционного фонда составит 13,1%.

( Читать дальше )

Детский мир, розничная дочка АФК «Система», вчера закрыл книгу заявок в рамках IPO на Московской бирже, сообщает Bloomberg. Цена размещения, по данным источников агентства, составила 85 руб./акция, что соответствует нижней границе изначально заявленного диапазона 85–105 руб./акция. Официальные результаты размещения планируется опубликовать сегодня. Всего должно было быть продано до 248 млн акций (33,6% уставного капитала), то есть объем размещения может составить 21 млрд руб. Акции Детского мира допущены к торгам на Московской бирже под тикером DSKY. После размещения Система останется контролирующим акционером с долей в 50% плюс одна акция, а доля Российско-китайского инвестиционного фонда составит 13,1%.

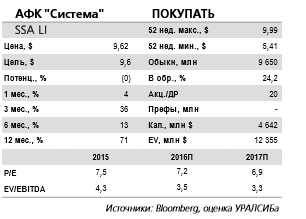

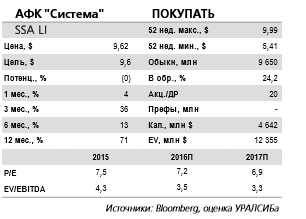

…что предполагает 28–процентный потенциал роста до нашей предварительной оценки справедливой стоимости. Наша предварительная оценка справедливой стоимости Детского мира составила 80,9 млрд руб., или 109 руб./акция. Это означает потенциал роста в 28% от уровня цены размещения. В рамках размещения Система должна продать 168 млн акций и получить минимум 14 млрд руб., что должно сократить чистый долг на уровне корпоративного центра на 17% до 67 млрд руб. относительно значения конца 3 кв. 2016 г. и дать дополнительные средства, доступные для осуществления новых инвестиций.

( Читать дальше )

Новости рынков |Детский мир разместился с коэффициентом EV/EBITDA в 10-11 по ожидаемым фин. показателям по итогам 2016 г.

- 08 февраля 2017, 10:37

- |

Сеть Детский мир закрыла книгу заявок на покупку акций

Вчера вечером сеть Детский мир закрыла книгу заявок на покупку акций в рамках первичного размещения на Московской бирже. Ритейлер должен официально объявить цену размещения сегодня утром. Согласно информации газеты Коммерсант, итоговая цена определена ориентировочно в 87 руб. за акцию или чуть ниже. В целом, сумма близка к нижней границе изначально объявленного 26 января ценового диапазона (85-105 руб.). Ближе к закрытию книги организаторы IPO дважды сужали коридор: в понедельник — до 85-90 руб. за акцию, во вторник — уже до 85-87 руб.

Вчера вечером сеть Детский мир закрыла книгу заявок на покупку акций в рамках первичного размещения на Московской бирже. Ритейлер должен официально объявить цену размещения сегодня утром. Согласно информации газеты Коммерсант, итоговая цена определена ориентировочно в 87 руб. за акцию или чуть ниже. В целом, сумма близка к нижней границе изначально объявленного 26 января ценового диапазона (85-105 руб.). Ближе к закрытию книги организаторы IPO дважды сужали коридор: в понедельник — до 85-90 руб. за акцию, во вторник — уже до 85-87 руб.

Исходя из ожидаемых финансовых показателей по итогам 2016 года Детский мир разместился с коэффициентом EV/EBITDA в 10-11, что на уровне стран EM, но заметно выше, чем у российских торгуемых на бирже ритейлеров (5,8). В то же время, если компания в 2017 году сможет расти так же, как и в 2016 году (на 25-30%), то ее рыночные мультипликаторы будут близки к показателям Магнита и Х5. Таким образом, потенциал роста у акций Детского мира есть в случае уверенности роста после 2017 года.Промсвязьбанк

Новости рынков |Покупка акций Детского мира привлекательна.

- 27 января 2017, 12:11

- |

Предложение по 85-105 руб./акция. Розничная сеть «Детский мир» начала сбор заявок в рамках размещения своих акций. Закрытие книги, по данным СМИ, запланировано на 6 февраля. Ценовой ориентир установлен в диапазоне 85– 105 руб./акция, что соответствует оценке 62,8–77,6 млрд руб. за компанию в целом. С учетом опциона на переподписку разместить предлагается до 33% существующих акций, или 247,9 млн. Соответственно, в денежном выражении объем размещения может составить 21,1–26 млрд руб. Привлеченные средства направляться в компанию не будут. Акции «Детского мира» допущены к торгам на Московской бирже под тикером DSKY. В настоящее время АФК «Система» владеет 73% акций компании, еще 23% принадлежит Российско-китайскому инвестиционному фонду (РКИФ). Эти две структуры и являются основными продающими акционерами наряду с некоторыми представителями менеджмента. АФК «Система» в среднесрочной перспективе планирует сохранить стратегический контроль над Детским миром.

( Читать дальше )

( Читать дальше )

Новости рынков |Оценка Детского мира предполагает средний рост EBITDA в течение 5 лет на 13-14%.

- 19 января 2017, 12:04

- |

Sberbank CIB оценил Детский мир в 98-118 млрд руб. в рамках подготовки IPO — источники

Sberbank CIB, один из организаторов IPO ритейлера Детский мир, оценил компанию в 98-118 млрд рублей, сказали Интерфаксу два источника в банковских кругах. По их словам, эта оценка содержится в отчете Sberbank CIB к IPO Детского мира. Ритейлер в понедельник официально объявил о намерении провести IPO. Ожидается, что размещение пройдет на Московской бирже. Продающими акционерами в ходе IPO выступят АФК Система, Российско-китайский инвестиционный фонд (РКИФ) — через инвесткомпании Floette Holdings Limited и Exarzo Holdings Limited, а также некоторые представители менеджмента Детского мира и Системы.

Sberbank CIB, один из организаторов IPO ритейлера Детский мир, оценил компанию в 98-118 млрд рублей, сказали Интерфаксу два источника в банковских кругах. По их словам, эта оценка содержится в отчете Sberbank CIB к IPO Детского мира. Ритейлер в понедельник официально объявил о намерении провести IPO. Ожидается, что размещение пройдет на Московской бирже. Продающими акционерами в ходе IPO выступят АФК Система, Российско-китайский инвестиционный фонд (РКИФ) — через инвесткомпании Floette Holdings Limited и Exarzo Holdings Limited, а также некоторые представители менеджмента Детского мира и Системы.

При текущих рыночных мультипликаторах и финансовых показателях Детского мира его оценка выглядит завышенной. В то же время если рассматривать его как историю роста, то оценка может быть вполне справедливой. В частности, если рассматривать показатель EV/EBITDA отечественных ритейлеров в период роста их финансовых показателей (2012-2014 гг.), то оценка Детского Мира в 10,7-12,7 (по EV/EBITDA) близка к ним. Также она предполагает средний рост EBITDA в течение 5 лет на 13-14%, что тоже вполне достижимо.Промсвязьбанк

Новости рынков |Детский мир можно оценить в 27 млрд руб. по итогам 2016 года

- 17 января 2017, 12:53

- |

Детский мир планирует IPO в ближайшие недели — FT

Детский мир в ближайшие недели планирует провести первичное размещение акций на Московской бирже, пишет Financial Times со ссылкой на свои источники. В рамках IPO будет продано 30% существующих бумаг компании, при этом АФК Система сохранит в ней минимум в 50%, сказали источники газеты. Свои акции намерены частично продать также Российско-китайский инвестиционный фонд и другие акционеры.

Детский мир в ближайшие недели планирует провести первичное размещение акций на Московской бирже, пишет Financial Times со ссылкой на свои источники. В рамках IPO будет продано 30% существующих бумаг компании, при этом АФК Система сохранит в ней минимум в 50%, сказали источники газеты. Свои акции намерены частично продать также Российско-китайский инвестиционный фонд и другие акционеры.

Среднее значение EV/EBITDA российских ритейлеров составляет около 5,7. Таким образом, исходя из ожидаемого EBITDA компании по итогам 2016 года на уровне 7 млрд руб. и чистого долга в 12,3 млрд руб., всю компанию можно оценить в 27 млрд руб., однако если закладывать рост EBITDA в 2017 году на уровне 30%, то оценка увеличивается до 40 млрд руб. Отметим, что это на уровне цены сделки по покупке Детского мира Российско-китайским инвестиционным фондом год назад ритейлер был оценен в 42,2 млрд руб.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс